Czynny żal — jak napisać, wzór

Czasem z natłoku spraw zdarzy się zapomnieć o ważnych obowiązkach. Jako podatnicy musimy co roku przestrzegać przepisów i rozliczać się z deklaracji podatkowej. Co jeśli zapomnimy złożyć PIT do Urzędu Skarbowego? Na pomoc przybywa czynny żal! Co to jest czynny żal, kiedy go stosować? Kto może złożyć czynny żal? Jakie zmiany wprowadzono w 2023 roku w związku z czynnym żalem? Jak napisać czynny żal? Sprawdź nasz artykuł!

SPIS TREŚCI:

- Czynny żal — co to jest, kto może skorzystać?

- Jaki może być powód czynnego żalu?

- Kiedy czynny żal będzie skuteczny?

- Kiedy nie można skorzystać z czynnego żalu?

- Rozliczenie PIT 2023 – do kiedy?

- Kary za niezłożenie deklaracji podatkowej — zmiany w 2023 roku

- Elektroniczny czynny żal

- Jak napisać pismo? Wzór czynnego żalu

Czynny żal — co to jest, kto może skorzystać?

Czynny żal to dokument, który składa się w sytuacji popełnienia przestępstwa skarbowego. To przyznanie się do winy i wyrażenie chęci do uregulowania spraw związanych z Urzędem Skarbowym. Złożyć czynny żal może każdy, kto popełnił skarbowy czyn zabroniony. Należy w nim napisać, dlaczego nie rozliczyliśmy deklaracji PIT w określonym terminie.

Według rządowego portalu www.gov.pl: Czynny żal to instytucja uregulowana w art. 16 Kodeksu karnego skarbowego umożliwiająca odstąpienie od ukarania wobec sprawców, którzy wyrazili „skruchę” z powodu popełnienia czynu zabronionego i dopełnili ciążących na nich obowiązków.

Podstawa prawna:

Art. 16 § 1 Kodeks karny skarbowy:

Nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe sprawca, który po popełnieniu czynu zabronionego zawiadomił o tym organ powołany do ścigania, ujawniając istotne okoliczności tego czynu, w szczególności osoby współdziałające w jego popełnieniu.

Jaki może być powód czynnego żalu?

Czynny żal składa się w sytuacji, gdy dojdzie do sytuacji zabronionego czynu skarbowego. Może on pozwolić uniknąć odpowiedzialności karnej skarbowej, ale nie jest to recepta na wszystko. Składanie czynnego żalu w sytuacjach, które nie są opisane w Kodeksie karnym skarbowym, będzie nieskuteczne. Jakich przestępstw czynny żal dotyczy? Z instytucji czynnego żalu można skorzystać kiedy:

- Nie złożono deklaracji podatkowej w terminie

- Źle wystawiono fakturę

- Nierzetelnie prowadzono księgi rachunkowe

- Nie zapłacono podatku dochodowego (CIT/PIT) lub podatku VAT

- Wyłudzono pozwolenie celne

- Wyłudzono zwrot należności celnej

- Bezprawnie stosowano obniżone stawki VAT

- Bezprawnie stosowano zwolnienie VAT

- Zatajono prawdziwe rozmiary prowadzonej działalności gospodarczej

Kodeks karny skarbowy nie określa konkretnego terminu, w jakim musi wpłynąć czynny żal do Urzędu Skarbowego.

Kiedy czynny żal będzie skuteczny?

O skuteczności czynnego żalu decyduje właściwie sam podatnik. Złożenie takiego rodzaju pisma powinno odbyć się, zanim właściwy organ podatkowy udokumentuje popełnienie przestępstwa. Należy przyznać się do błędu, zanim organ ścigania wykryje przestępstwo.

Czynny żal NIE BĘDZIE SKUTECZNY gdy podatnik:

- jest w trakcie postępowania karnego

- namawiał innych do popełnienia przestępstwa skarbowego

- zorganizował grupę, która miała na celu popełnienie wykroczenia

- został wezwany przez Urząd Skarbowy, a organy podatkowe udokumentowały popełnione przestępstwo

Aby czynny żal był skuteczny musisz wypełnić obowiązki wobec naczelnika urzędu skarbowego lub urzędu celno-skarbowego, w szczególności złożyć zaległe deklaracje podatkowe lub zapłacić w całości należności publicznoprawne, wraz z odsetkami. Wpłaty należy dokonać w terminie wyznaczonym przez uprawniony organ postępowania przygotowawczego.

Zgodnie z zapisami w Kodeksie karnym skarbowym czynny żal nie musi zostać złożony, jeśli podatnik złożył korektę w swojej deklaracji.

! Mitem jest, że czynny żal pozwala uniknąć odpowiedzialności karnej za wszystkie przewinienia skarbowe.

Czytaj też: Płaca minimalna 2023 – ile wynosi najniższa krajowa?

Kiedy nie można skorzystać z czynnego żalu?

Podstawa prawna:

Według przepisów wspomnianych w art. 16 Kodeksu karnego skarbowego:

„§ 5. Zawiadomienie jest bezskuteczne, jeżeli zostało złożone:

1) w czasie, kiedy organ ścigania miał już wyraźnie udokumentowaną wiadomość o popełnieniu przestępstwa skarbowego lub wykroczenia skarbowego;

2) po rozpoczęciu przez organ ścigania czynności służbowej, w szczególności przeszukania, czynności sprawdzającej lub kontroli zmierzającej do ujawnienia przestępstwa skarbowego lub wykroczenia skarbowego, chyba że czynność ta nie dostarczyła podstaw do wszczęcia postępowania o ten czyn zabroniony”.

Rozliczenie PIT 2023 – do kiedy?

PIT za rok 2022 należy złożyć w terminie: od 15 lutego do 2 maja 2023 roku. Jeśli nie zdąży się go złożyć w danym terminie, należy niezwłocznie udać się do właściwego urzędu skarbowego, złożyć tam czynny żal oraz zapłacić ewentualne odsetki. Zaległy PIT można złożyć osobiście w Urzędzie Skarbowym, listownie lub elektronicznie poprzez: E-deklaracje.

Kary za niezłożenie deklaracji podatkowej — zmiany w 2023 roku

Niezłożenie deklaracji PIT jest karalne. Podatnik może zostać wezwany do odpowiedzialności za popełnienie wykroczenia lub przestępstwa. Do jakiej kategorii zostanie przydzielony zależy od długości spóźnienia i wysokości niezapłaconego podatku. Każdy z przypadków rozliczany jest pojedynczo. Istotny jest powód czynnego żalu, np. zła sytuacja życiowa lub sposób uniknięcia podatków.

Wysokość kar za przestępstwa i wykroczenia skarbowe zależna jest od obowiązującego minimalnego wynagrodzenia. W 2023 roku stawka minimalna ulegnie zmianie dwa razy. Od stycznia do 30 czerwca obowiązuje minimalna krajowa: 3490 zł, od 1 lipca zmieni się na 3600 zł brutto.

Wysokość kary zależy od rodzaju popełnionego czynu. Jaka jest różnica między przestępstwem skarbowym a wykroczeniem?

- wykroczenie skarbowe — czyn, w wyniku którego kwota uszczuplonej lub narażonej na uszczuplenie należności publicznoprawnej nie przekracza 5-krotnośći wysokości minimalnego wynagrodzenia

- przestępstwo skarbowe — to czyn, który przekracza 5 krotność minimalnego wynagrodzenia.

Od 1 stycznia 2023 r. granica pomiędzy wykroczeniem a przestępstwem skarbowym wynosi 17 450 zł, a od 1 lipca 2023 r. wzrośnie do 18 000 zł.

Wysokość grzywny za wykroczenie skarbowe określana jest od 1/10 do 20-krotności minimalnego wynagrodzenia. W pierwszej połowie roku 2023 grzywna za wykroczenie wynosi od 349 zł do 69 800 zł. W drugiej połowie wyniesie ona od 360 zł do 72 000 zł.

Karą za przestępstwo skarbowe może być: kara grzywny w stawkach dziennych, kara ograniczenia wolności, kara pozbawienia wolności.

Wysokość kary za przestępstwo skarbowe ustalana jest w stawkach dziennych — od 10 do 720. Nie może być ona niższa od 1/30 minimalnego wynagrodzenia, ani przekraczać 400- krotności tej części. Do 30 czerwca najniższa stawka dzienna wynosi 116,33 zł, a najwyższa 46 532 zł. Od 1 lipca zmieni się na 120 zł do 48 000 zł. Maksymalna grzywna za przestępstwo skarbowe w pierwszej połowie roku wynosi 33 503 040 zł, a w drugiej 34 560 000 zł.

Czytaj też: Ulga na start

Elektroniczny czynny żal

Pismo czynnego żalu można złożyć stacjonarnie w wybranym Urzędzie Skarbowym, wysłać czynny żal za pomocą poczty lub złożyć go online. Czynny żal elektronicznie można złożyć poprzez EPUAP lub e-Urząd Skarbowy.

Czynny żal należy złożyć internetowo, jeśli chcemy zaoszczędzić swój czas. Ten proces trwa jedynie kilka minut.

Jak wysłać czynny żal elektronicznie?

Sprawca czynu zabronionego musi wejść na stronę rządową www.urządskarbowy.gov.pl i zalogować się za pomocą:

- Profilu Zaufanego

- E-dowodu osobistego

- Aplikacji mObywatel

- Bankowości elektronicznej

- Danych autoryzacyjnych

Czynny żal — jak napisać?

Prawo nie określa formy czynnego żalu, nie ma też jednego wzoru. Czynny żal musi zawierać w sobie najważniejsze dane podatnika oraz powód złożenia dokumentu. Sprawca wykroczenia skarbowego musi umieścić w nim informacje:

- Data i miejscowość

- Dane osoby składającej czynny żal

- Dane adresata (Urząd Skarbowy lub Urząd Celno-Skarbowy)

- Powód popełnienia czynu

- Informacja o naprawieniu wykroczenia

- Podpis

Treść czynnego żalu powinna być pisana językiem formalnym. Czynny żal podatnika powinien mieć podany konkretny powód, dlaczego popełniono przestępstw karnych skarbowych. Jeśli taka sytuacja trafiła się po raz pierwszy, warto o tym wspomnieć w swoim piśmie. Fakt tego, że dokonaliśmy tego nieświadomie, może wpłynąć na jego skuteczność.

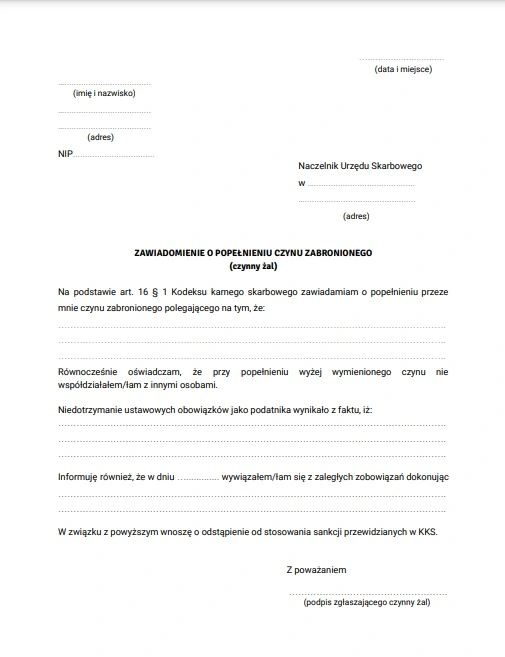

Czynny żal — wzór

Przedstawiamy ogólny wzór czynnego żalu:

Podsumowanie

- Dokument czynnego żalu składa sprawca przestępstwa skarbowego, czyli osoba fizyczna, który go popełniła.

- Podatnik, który naruszył przepisy podatkowe, musi liczyć się z wszczęciem przez organ podatkowy postępowania karnego skarbowego.

- Jeśli czynny żal został złożony zbyt późno, trzeba szybko powiadomić o tym Urząd Skarbowy.

- Uznanie czynnego żalu za skuteczny zależy od tego, jak szybko podatnik przyzna się do popełnienia błędu.

- Jeśli złożysz czynny żal po tym jak organ skarbowy wszczął postępowanie to będzie on nieskuteczny.

- Czynny pozwala uniknąć odpowiedzialności, ale nie zawsze czynny żal chroni przed karą.

- Czynny żal ma zastosowanie głównie przy nierozliczeniu PIT w terminie, ale również w innych sytuacjach.

- Po złożeniu czynnego żalu organy podatkowe nie są zobowiązane do poinformowania o zastosowaniu przepisu.

- Kodeks nie dostarcza informacji na temat terminu złożenia czynnego żalu.

- Zawiadomienie w sprawie czynnego żalu nie musi być dokonane osobiście, lecz może je złożyć nawet inna osoba działająca na polecenie sprawcy

- Tradycyjnie czynny żal był składany w zwykłej formie pisemnej, czyli w formie pisma, które zawiera odpowiednie elementy wymagane przez Kodeks postępowania karnego.

Skorzystaj z instytucji czynnego żalu, poinformuj naczelnika urzędu skarbowego lub naczelnika urzędu celno-skarbowego o popełnieniu wykroczenia skarbowego. Dzięki temu będziesz mieć możliwość uniknięcia kary. Należy pamiętać, że do skuteczności czynnego żalu wymagane jest uprzedzenie organu skarbowego. W związku z powyższym czynny żal może być bezskuteczny jeżeli zostanie przesłany po dochodzeniu Urzędu Skarbowego.

Masz problem ze znalezieniem pracy? Odezwij się do nas! Jesteśmy agencją pracy, która działa już 10 lat na rynku pracy –> Skontaktuj się z nami <–

Sprawdź też: Jak negocjować wynagrodzenie?

Powrót

Powrót